Вы наверняка сталкивались с ситуацией, что денег всегда не хватает, сколько не зарабатывай, все равно в итоге ноль. Потому, что нету плана или хотя бы цели. Стать начинающим инвестором просто – можно купить акцию или лот за 100 рублей. На самом деле даже с небольшими доходами можно часть откладывать и вкладывать на рост.

Что нужно знать, если вы решили стать начинающим инвестором?

Первое, учет и контроль расходов. Желательно и планировать по категориям свои расходы. Например, за год вы увидите, что расходы на связь у вас тысяч 5, а то и больше. А вы знали, что можно за связь не платить или пользуюсь двумя слотами на телефоне минимизировать расходы до чисто символических. Посмотрев, сколько вы потратили за одежду – половину зарплаты, вы уже не будете в этом месяце делать импульсивных покупок. Отслеживать расходы можно через мобильные приложения или блокнотом.

Второе, увеличить активный доход. Вечером можно подрабатывать, но чтобы не сложно и в удовольствие. Сейчас, очень актуально репетиторство. Зашли к соседям объяснили ученику то что вы рассказывали уже сто раз другим и вот дополнительные доходы. Можно подрабатывать на основной работе по совместительству или находить халтуры. Еще очень популярно быть таксистом. И как вариант, найти новую высокооплачиваемую работу.

Третье, купить недвижимость в ипотеку. Это только актуально в 2020! Чтобы инвестировать нужен капитал. Для сдачи квартиры в аренду можно прибегнуть к ипотеке. План простой и ему следуют большинство москвичей. Платят первоначальный взнос 300-500тыс, получают обьект, накладные расходы тысяч 100-200. Далее инвестров преследует платеж 35тыс в месяц. За год платеж снижают до 30 тыс. Именно платеж, а не срок. В том числе и теми деньгами, которые получают с налогового вычета. Второй год уже легче жить. С третьего года квартира полностью на самоокупаемость. А дальше либо ждать 7 лет, либо продолжать снижать платеж.

Схема такая получается: закидываете 100тыс досрочный платеж, а получаете +1тыс в месяц экономии на платеже, то есть платили 30тыс получали 30тыс, теперь получаете 30тыс платите 29тыс.

Уже не просто самоокупаемость, а теперь прибыль. Надо понимать, цены на недвижимость растут, притом сильно. Да, еще инфляция вам не страшна.

Четвёртое, покупаем акции. Чтобы стать инвестором акционером не нужны миллионы. Однако, если покупать акции каждый месяц по 5-10тыс вы им станете через лет 5. Надо только научиться. Вы думаете уже как спекулировать и это неправильно. Спекуляция — это игра за выживание. То есть, вы продали акцию удачно, значит голодный студент на другом конце планеты купил ее неудачно. Я же говорю про доходы с дивидендов. Вы купили акции Газпрома, он на эти деньги произвел газ. Потом продал газ и часть прибыли идет вам раз в год. Риски небольшие, вы ведь будите покупать акции голубых фишек и держать в портфеле 5% второго эшелона. В плане ликвидности можно не переживать. Научиться легко по ютубу или спросить брокера куда что нажимать. Анализ простой при выборе акций для дивидендов. И тоже самое как в недвижимости, цена акции с годами растет.

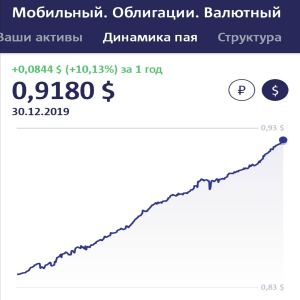

Пятое, ETF и ПИФы в валюте. Сами понимаете, что нужно хранить не только в рублях, но и в долларах. Но, у валюты тоже есть инфляция. Поэтому приобретайте валютные паи. Например, инвестируем в ETF 1000 долларов, через год у вас уже будет 1100. Минус комиссии и инфляция, в итоге 5-7% годовых в плюсе. Тоже самое и с ПИФми, но комиссия больше.

Шестое, на всякий случай держим золото. 10-15% вашего портфеля рекомендуют держать в золоте. Чтобы стать инвестором в этом вопросе можно использовать три инструмента. Как же купить золото. Некоторые берут изделия из золота в ювелирных сетевых магазинах. Да, отлично по хорошей цене, но если придётся продавать, то в два раза дешевле.

Три инструмента для покупки и продажи золота:

- В сбербанке купить слитки. Маленькие или большие. Смотрите какой там НДС и как потом продавать будите.

- В сбербанк онлайне или в приложении купить ОМС, нормально, но только разница большая между покупкой и продажей.

- ETF привязанный к золоту. Комиссия небольшая, НДС нету.

Седьмое, пользуйтесь картой кэшбек с процентом на остаток и без оплаты за обслуживание. Вы удивитесь, посчитав итоги, что она вам принесла 10тыс за год.

Про выбор карты мы рассказываем здесь. Особенностей много при использовании. Есть лайфхаки, которые увеличат кэшбэки.

В любом случае, нужнен учет расходов, как вести планирование расходов мы рассказываем здесь.

Важно следовать правилам финансовой грамотности. Некоторые советы даем в этой статье.

Если вы будите серьезно заниматься инвестициями, вам понадобиться открытие брокерского счета. Про то как выбрать брокера можете прочитать тут.

Непосредственно о видах инструментов инвестирования мы написали в отдельной статье.

Следует изучить тему, которая сбережет ваши нервы в кризис. Важно проводить хеджирования.

Как стать начинающим инвестором – получать пассивный доход. В этом могут помочь еще облигации, даже, наверное, ОФЗ с постоянным купоном. Но, ситуация с процентными ставками и инфляцией неоднозначна. Также, есть структурные продукты с фиксированной доходностью. Пробуйте новые инструменты с небольшими суммами.

Главное стремитесь и со временем будет хороший результат.

(4 оценок, среднее: 4,50 из 5)

(4 оценок, среднее: 4,50 из 5)